中国电子学会副秘书长 梁 靓:今年大会相比,往年有很多的升级,也创下了大会创办以来的多个历史的新高。比如国际支持机构的数量达到了26家,比去年是增加了两家。来的嘉宾国内及国外的和港澳台的嘉宾是416位,也创造了历史大会的新高。同时今年的展商和展品的数量也是逐年增加,今年有169家企业携600余款创新展品参展。首发新品的数量也是创新高的,达到了60多款。今年的大赛也是创大创建了规模最大的一届,赛项也是最多的一届。

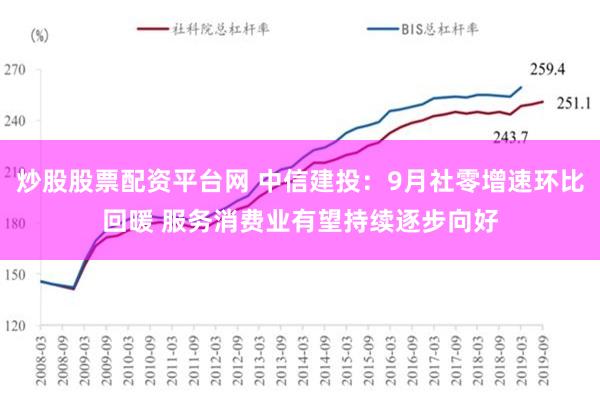

中信建投(601066)证券发布研报称,国庆期间,快手本地生活酒旅类目GMV同比增长近100%;胖东来购物游持续火爆,共接待游客300多万人次;据商务部,国庆期间全国重点零售和餐饮企业销售额按可比口径同比增长4.5%,重点培育步行街和商圈客流量同比增长12.5%;亚朵推出高端生活方式品牌萨和酒店,持续完善品牌档次矩阵;同程旅行平台数据显示,从10月9日开始,全国主要景区的预订热度较假期低谷明显回升,日环比增幅接近40%。服务消费业预计在相关政策支持下有望持续逐步向好。

中信建投主要观点如下:

近期系列宏观政策和服务业消费提振措施,使资本市场情绪迎来快速修复,预期一系列财政政策、货币政策托底经济基本面的同时,有望逐步传导和改善消费端的信心和边际倾向,与消费和就业配套的相关政策也在逐步推进,消费板块有望在逐步验证基本面的情况下持续受益。当前位置展望,我们认为虽然暑期以来各子板块的经营状况未见明显拐点,但一系列预期与保民生、促消费相关的政策从中长期有望逐步改善收入和消费预期,以及服务消费各子行业经营环境,基本面兑现需要周期。年内各子板块龙头就已在经营效率、精细化运营、业绩兑现和稳定性、股东回报等方面展现出较强韧性和亮眼表现,但此前受制于行业β,此次系列政策组合拳释放的信号有望在中长期让优质龙头迎来价值重估。结合当前服务消费业各行业发展趋势,我们认为各行业未来几年或普遍存在精细化运营能力提升,模式转型,竞争有所加剧和分化,供给端也或将逐步优化调整,而部分优质龙头将具备穿越周期的能力,在供给优化和行业发展新常态形成后,将具备更强的竞争力和发展空间,当前来看仍具备较大的国内外渗透率空间、业务模式空间等,随着业绩稳定性提升及股东回馈的逐步提升,有望迎来投资价值重估。

免税板块:海关总署会议强调支持海南自贸港建设,高压打击离岛免税“套代购”走私、“水客”和涉海走私等。9月离岛免税销售降幅预计环比有所扩大,整体转化率仍然承压,国庆下滑幅度仍较明显。市内店政策完善,提货点仅在出境区设立,携带出境再次入境的按正常免税额度处理。口岸提货点租金不得高于同一口岸出境免税店费用标准,预计对完善免税购物场景,发挥部分试点城市购物增量有一定助益;暑期以来海南离岛免税销售预计仍有所承压,7月海南离岛免税销售额-35.9%仍承压明显,预计随着去年年中同期海南免税销售基数逐步正常,后续龙头整体销售额和海南销售额同比降幅有望收窄,中免半年度业绩基本符合预期。消费税改革及征收环节后移预计一定程度上可扩大免税渠道与有税渠道价差,但仍需要观察后续具体渠道利润分配情况。免税在当前环境下更趋性价比渠道的属性,将与其他销售渠道进行比较,同时也比较直接反映中产群体消费能力变化,也将受到实际需求的影响,三亚LV销售额表现优质,库存结构及供应链能力持续向好,C栋落地后较好优化了三亚免税城品类和空间布局,助力精品占比明显提升。2024持续转型期,关注政策端如市内店等进展、全产业链及产品结构调整能力、供应链能力、海外等区域业务拓展机会等。

持续关注市内免税店落地推进情况,对试点城市消费刺激的效果,以及消费税征收环节后移推进等。龙头品类丰富度和结构在边际改善,渠道运营能力持续迭代,存货结构优化,逐步进入海南新物业的落地验证期,同时行业处在结构调整和渠道能力的变革期,未来仍以渠道品牌提供的议价能力、品牌竞争力、各渠道间竞争情况来理解行业变化方向。北上广新协议下机场免税场景有望打造体验全面升级且具全球竞争力的免税渠道。海南计划2025年封关,预计封关后零售产品简并为销售税并不会对离岛免税市场产生明显冲击。但离岛免税市场的持续增长仍然有赖于产品结构的深度调整、渠道品牌的升级迭代、新市场的开拓,若当前品类结构逐渐改变优化,丰富的上游品牌商进入免税渠道并形成稳定价格体系,免税运营商作为渠道品牌的差异化服务、物业条件、专业化服务持续提升,一带一路等海外市场积极开拓,市内免税店政策或带动出入境免税发展,则国内免税市场有望迎来持续增量因素。预计未来免税市场将与有税市场有机协同,完善自身差异化定位,运营商有望逐步向旅游零售方向发展,提升渠道综合竞争力和品牌认知,并成为拉动消费的重要差异化场景。

酒店板块:国庆预计龙头经营表现整体稳健向好,大盘RevPAR同比下滑幅度环比此前假期收窄,节后再次出现较明显降幅。Q3以来全国大盘RevPAR数据维持波动态势,9月周度未见明显拐点,暑期出行有一定“量增价跌”情况,价格端仍受到商务出行较弱的影响,旅游出行总体同比保持稳定态势。9月后同比RevPAR基数走弱,持续关注Q4同比变化,且仍需结合同比2019同期综合判断。供给端年初回补较好且年内呈现持续快速增长势头,预计全年增速超10%,主要系大体量物业在当前环境下投资酒店仍可获得相对稳定且长期的现金流,当前旅游需求偏刚需,商旅需求年内承压明显,或导致国内酒店需求结构发生变化,差异化内容、属地结合、大数据、休闲度假属性一定程度上成为竞争新要素。中高端产品线的进展预计仍需费用端的投入,且头部间竞争趋紧,中高端品牌竞争较激烈。中高端大单品本身的议价能力进一步突出,中高端品牌和模型打造的升级迭代逐步加速。同时龙头集团年内中高端UE的验证也将成为产业端关键,而新开及pipeline主力仍以中端和经济型为主。年内头部间BD能力变化和经营效率的维持度或出现分化,结合欧美物业房间数、改造难度、城镇化率、交通便捷度等,预计国内连锁化率长线望达55%~60%,若未来5年年化住宿固定资产增速3%,且连锁化率提至60%,则连锁酒店数量望较当前接近翻倍。疫后主要关注各龙头拓店和储备成长性、行业供需格局变化、中高端市场竞争和创新力、集团化赋能能力对效率和降费能力的提升。短期仍关注RevPAR边际变化趋势。关注各家拓店及储备数量和质量,过去三年中高端爬坡和签约占比提升,且费用率下降趋势下关注业绩弹性。

餐饮板块:国庆龙头单量总体呈增长态势,9月主要餐饮品牌同环比仍有承压趋势。部分业态供给预计逐步出现优化趋势。北上等一线城市规上餐饮利润,以及餐饮社零增速持续承压,年内餐饮注销企业数较多,年末经营压力较大,流动率高,需观察供给端的优化调整节奏。餐饮公司年内效率总体承压,春节后有一定回落,行业端年内注销餐企数量较多,行业供给端紧平衡态势,价格竞争趋势所有加剧,加盟放开趋势加速。头部均更重视创新和精细化管理,重视年内综合壁垒增长成长潜力和第二曲线优的龙头α机会。高频创新已成为餐饮业常态化打法,并且近两年由于供给进入较多使整体盈利能力受冲击,上下游议价能力受到压制,趋势或持续。关注部分龙头发展模式转变的实际效果,2024年预计供给端仍维持较大竞争压力,且部分优质赛道竞争格局或逐渐清晰。关注下沉市场和合作加盟模式的拓展。参考国内餐饮与日本餐饮发展阶段,我们认为国内餐饮业在短期承受较快的供给涌入后,仍可能出现产业出清的情况,而餐饮出清过程中,龙头和潜在龙头的优势主要系雄厚资金实力、品牌效应、具备α的运营和认知能力,并且或配合以逆势的大规模收并购、多品牌战略,同时积极发展海外市场的验证。由此,当行业出清基本达到稳态、格局清晰的状态下,可能发生的现象为龙头与长尾供给间的规模差距巨大,龙头凭借供应链优势和多品牌优势具备较强的话语权。其次,行业稳态利润率可能进一步下降至较低水平。故而长尾供给将难以有意愿发动价格战或高速拓展规模,但更倾向于精品路径。由此新一轮穿越周期的行业龙头或将享受规模提升所带来的匹配估值表现。而国内由于后发,各项核心能力和方法论较为完备,行业格局清晰的时间可能缩短。

景区及休闲度假游板块:国庆出行客流量及主要景区、省市客流、收入表现优质,整体客单价修复较好。根据行业整体预测,2024年国内旅游人次端有望基本修复至2019水平,出境游和入境游也有较大的恢复弹性,并且客单仍然呈向好趋势。当前优质景区契合需求端安全性高且竞争格局较好、优质供给有限的逻辑,分红及股东回馈逐步改善,赛道整体的确定性被逐步认知,仍建议重点关注。

出入境游年内持续受益政策和供给提振,关注修复弹性。推进索道缆车、游乐设备、演艺设备等文旅设备更新提升,促进低空旅游、冰雪旅游等模式快速发展预计将持续受益。2023年著名景区的客流修复优质,部分景区较2019同期已实现较突出的增长态势,此趋势伴随旅游刚需属性预计在2024持续,且当前国内优质供给仍偏少,具备全域运营能力和精准定位、合理营销的黑马目的地仍有望陆续“出圈”。名山大川等优质景区仍具备较强客流稳健性。关注业务逐步拓展和具备成长空间的标的。

博彩板块:国庆假期澳门博彩日均收益同比2019同期恢复度较高,同比2023增长明显,日均入境旅客同比2019实现增长,2、3日连续两天刷新国庆澳门单日入境纪录。国务院港澳办称接下来更多惠港惠澳政策措施还将继续推出。8月澳门幸运博彩ggr为197.54亿澳门元,约恢复至2019同期81.4%,环比7月恢复度+5.4pct。2024年1-8月澳门博彩ggr合计1521.02亿澳门元,约恢复至2019同期的76.7%,恢复度较1-7月+0.6pct。今年7月1日至8月31日,入境澳门旅客近668.5万人次,日均10.8万人次。其中8月旅客总量366.3万人次、日均11.8万人次及单日最高16.7万人次,均超越2019年8月的362.3万人次、11.7万人次和15.1万人次。ggr月度恢复度逐步验证年内窄幅区间内波动的状态;

客流端,2024年7月访澳旅客共302.12万人次,约恢复至2019同期83.4%,较6月恢复度+1.0pct。7月大陆赴澳门游客恢复至2019同期的85.0%,环比6月+6.3pct,恢复度连续3月提升。据澳门旅游局,8月访澳旅客366.3万人次,已超2019同期,达101.1%,非重要节假日的8月24日客流创单日新高,展现天气因素影响消退后澳门作为暑期优质出境目的地的强劲表现。上半年国际旅客达110万人次,恢复至2019同期6成多,下半年预计国际航线和班次将增加;酒店端,7月可提供客房数量+1.8%至4.5万间,平均入住率88.4%,同比-1.0pct。其中五星级(91.9%)、四星级(80.5%)、三星级(86.6%)分别同比-0.4pct、-6.1pct、+5.6pct。住客122.7万,同比-5.9%。国际住客7.6万,同比+24.7%。平均留宿时间同比持平1.6晚,较2019+0.2晚;

澳门24H1旅客总消费(不包括博彩)同比增16.4%,较疫前+15.8%,至377.9亿澳门元,人均消费2260元,较2019+40.5%,较2023则-18.9%。其中留宿旅客总消费304.5亿元,不过夜旅客总消费73.3亿元,同比分别+13.1%及+32.4%;旅游局表示相信今年全年总客流超3300万人次,较年初预测提升300万,希望明年超300万人次国际旅客;24H1本澳共举办702项会展活动,恢复至2019的95.6%,带动非博彩收入24亿;澳门户外表演区预计11月竣工;本澳上半年GDP达2043亿澳门元,同比+15.7%,恢复至疫前86%。

澳门博彩稀缺供给和高性价比出境游带来的需求β稳定性再次随暑期客流证明,赛道格局稳定性仍有保障,年内受天气、供给等因素影响ggr恢复度窄幅波动。年内自由行城市、外国客群入境便利、琴澳团进团出、澳门本土活动和配套完善、交通便利等利好频出,后续仍值得期待。龙头博企年中以来市占率普遍稳定,业绩持续修复,但margin受部分费用下移至高端中场影响预计仍需恢复周期,资产负债状况逐步优化,存量逻辑下仍建议关注效率提升、海外市场可能多数参与竞争、分红及股东回馈已逐步提升(银河娱乐中期分红占归母约50%,美高梅中国将于10月4日派发特别股息每股0.353港元,推算股息率或明显提升)等。

跨境电商板块:年内运费和成本波动提升,toC市场竞争态势有进一步增强趋势,关注差异化服务能力。海外经济环境复杂,超额储蓄有逐步消退趋势,若美国年内财政政策力度实际放缓炒股股票配资平台网,则物美价廉偏向刚需属性消费仍将持续受益。全球海运运费短期上升趋势不改,仍需持续观察。国常会通过《关于拓展跨境电商出口推进海外仓建设的意见》,预计跨境电商业务持续快速发展。且头部企业的平台化赋能能力突出,产品品质持续升级。